結論から言うと、ROAは総資産を活用してどれだけ儲けることができるのかを知ることができます。

「ROAとは何か?」という疑問から始まり、それに対する答えを図解でわかりやすく解説するこの記事へようこそ。ROAは、企業の運用資産の効率性を評価する指標であり、その数値が高いほど企業の利益を生み出す能力が高いと評価されます。

本記事では、ROAの意味から計算方法、分析方法、そして改善方法まで、詳しく解説していきます。また、ROAの平均や目安、活用するメリットについても触れます。ROAを理解し、適切に活用することで、企業のパフォーマンスを適切に評価し、投資判断に役立てることが可能となります。

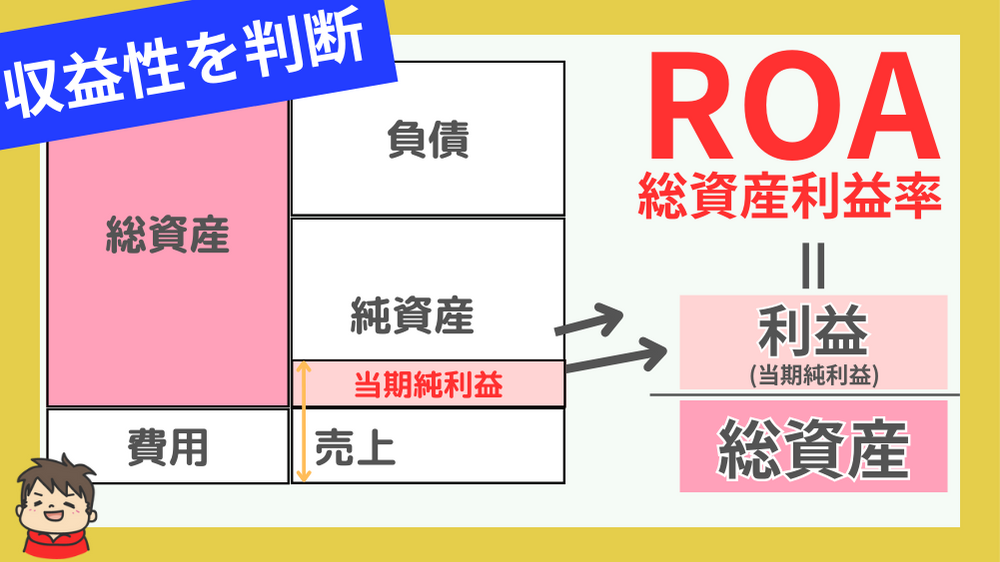

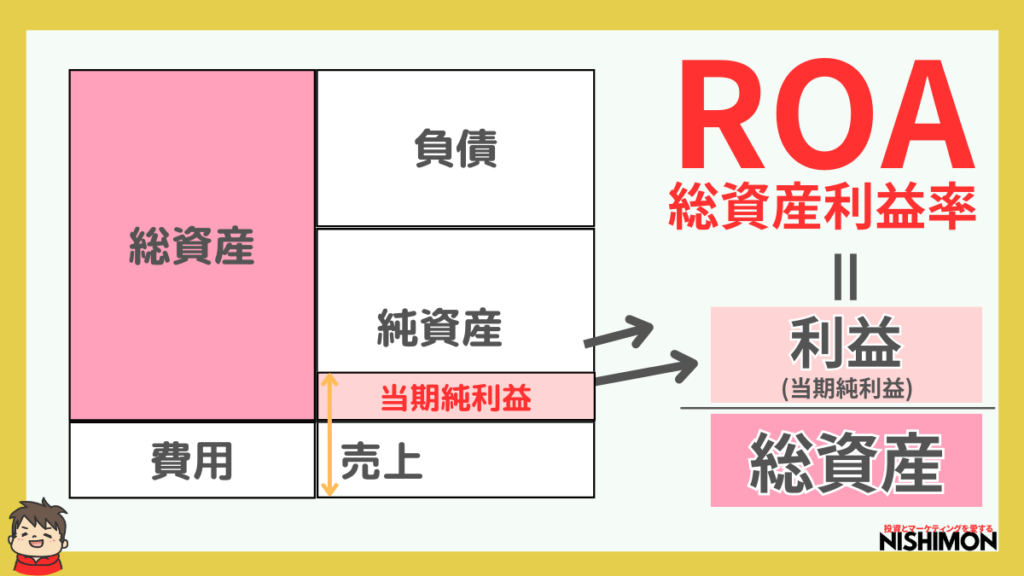

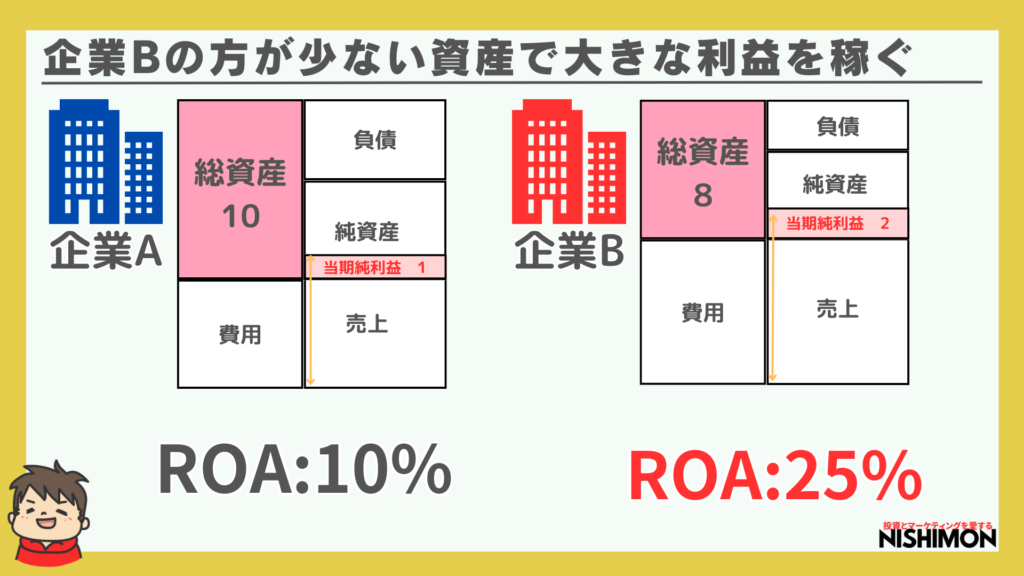

ROAとは?わかりやすい図解がコチラ

英語の”Return on Assets“の略で、訳すと「総資産利益率」となります。

この上の図は、貸借対照表と損益計算書が合体した図で、BSとPLは当期純利益で繋がっているので利益は逆さまになりBSにめり込んでいます。

これも貸借対照表と損益計算書から考えると脳に負荷がかかりません。場所で理解すると意味がイメージしやすいですよね。

ROAの計算式とその意味の重要性とは

企業が保有する総資産をどの程度効率よく利益(純利益)に変えているかを測ることができます。

ROA = 純利益(当期純利益) / 総資産 * 100

この式で表すことができます。

具体的には、企業の純利益を総資産で割ることで算出され、結果はパーセンテージで表されます。その数値が高ければ高いほど、企業が資産を効率的に活用していると評価されます。

ROAは、企業の収益性を判断する上で重要な基準となります。投資家にとっては、企業の資産運用能力を評価する際の目安となる指標と言えるでしょう。また、企業自身が自社の経営状況を把握し、改善策を立てるための参考にもなります。

ROAを使った分析方法をご紹介

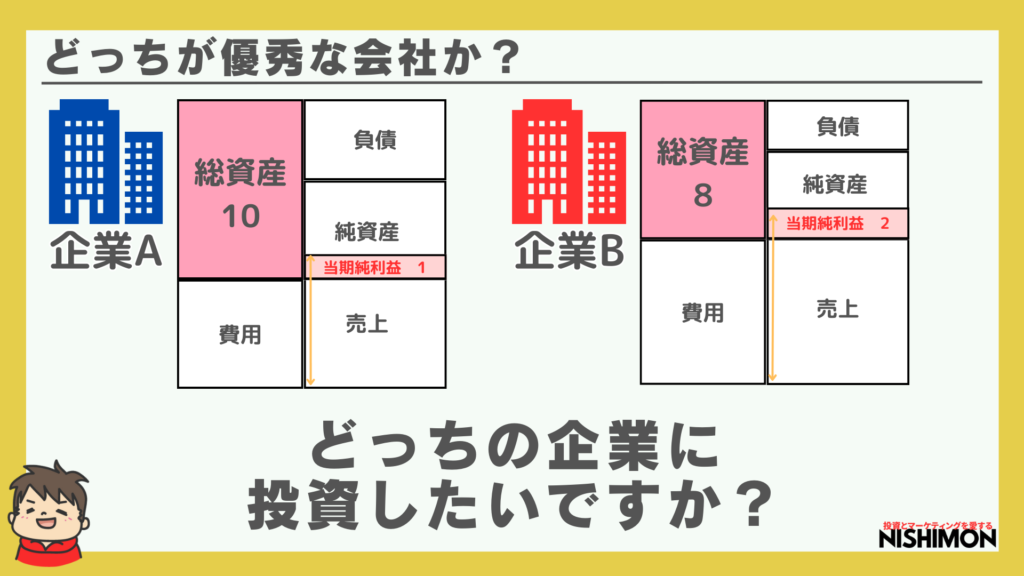

ここで質問です。

企業Aと企業Bだと、どちらの企業に投資したいでしょうか?

企業の分析には様々な指標がありますが、ここは一旦、ROAの立場だけで考慮してください。

極端な例ですが、結果は以下のとおりです。

- 企業A:ROA10%

- 企業B:ROA25%

となり企業Bの方が高ROAという結果になります。

つまり、このROAだけで見ると、企業Bの方が投資対象としても優秀ですし、転職などするなら企業Bでしょう。

同じ企業でROAの時間軸で前後比で分析する

時間軸に沿ってROAを追うことで、企業の収益性が向上しているのか、それとも悪化しているのかを把握することができます。

時間軸と共に企業のROAが向上していたら、贅肉体質(資産)の経営から、筋肉質の経営に変わってきているということがみて取れます。

例えば、

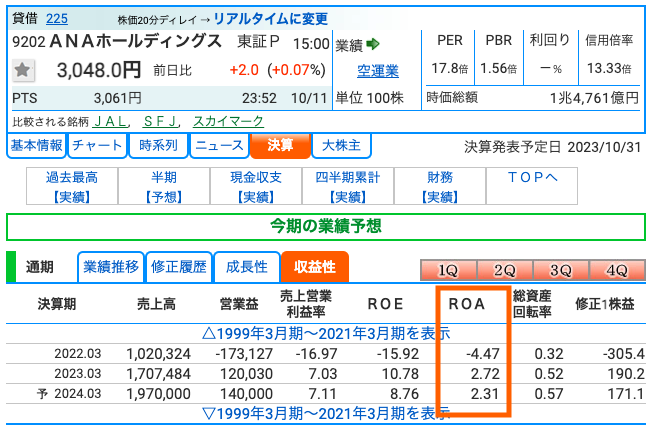

よく飛行機に乗るので(9202)ANAホールディングスを見てみると、過去から未来的にはROAが回復傾向にあることがわかります。

つまり、より経営は改善してきており、筋肉質な会社経営に変わってきていることがわかりますね。

同じジャンルの競合他社とROAを比較する

ROAの数値を単体で見るのではなく、業界平均や競合他社と比較することが大切です。

これにより、自社の経営効率が業界内でどの程度なのかを評価することができます。

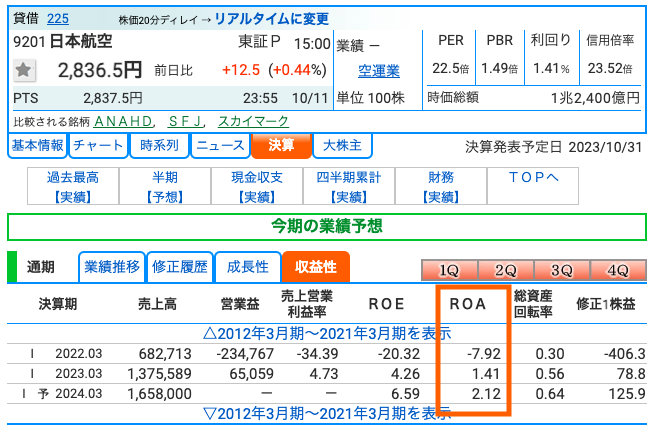

例えば、では次に飛行機の会社のライバル企業であるJALと比較してみましょう。

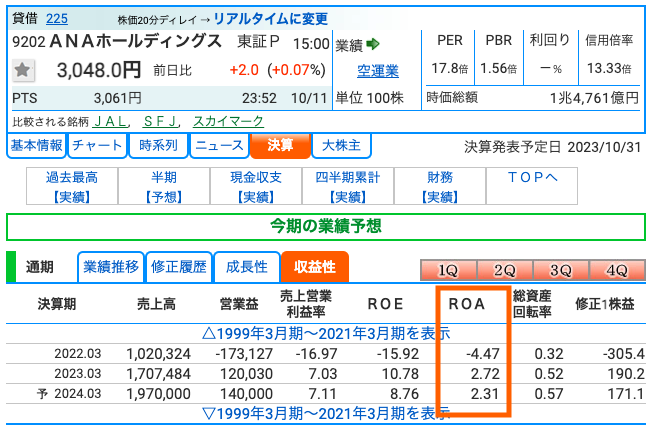

これが前に掲載した画像と同じANAです。

そして、

上の画像が、JALです。

ROAを比較してみると、ANAの方がROAが高いですね。つまり、JALとANAを比較すると、より少ない資本でより大きな純利益を上げているのはANAであるということがわかりますね。

ただ、注意すべき点は、ANAはROAの数値がダウンしているのに対し、JALは過去から3期連続でROAの数値を改善し続けているの見逃してはいけません。

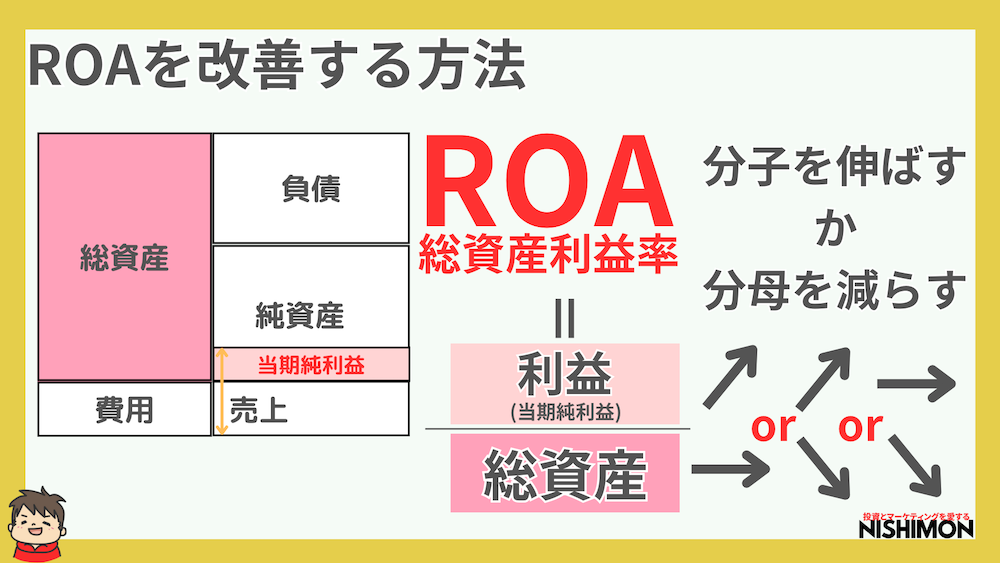

ROAを改善する方法は?

ROAを高めるための戦略は、基本的には純利益を増やすか、総資産を減らすかの二つに大別されます。

しかし、単純に純利益を増やすだけではなく、効率的に資産を使って純利益を上げることが重要です。

具体的には、売上高を増やすためのマーケティング戦略やコスト削減による純利益額の増加、無駄な資産の削減、売却などが考えられます。

また、ROI(投資利益率)を高めることもROA向上に寄与します。これらの戦略は、企業のビジネスモデルや業界状況により異なるため、自社に合った最適な戦略を見つけることが求められます。

※ここではROIの話は取り扱いません。

ROAをさらに2つの要素に分解して原因を探る方法

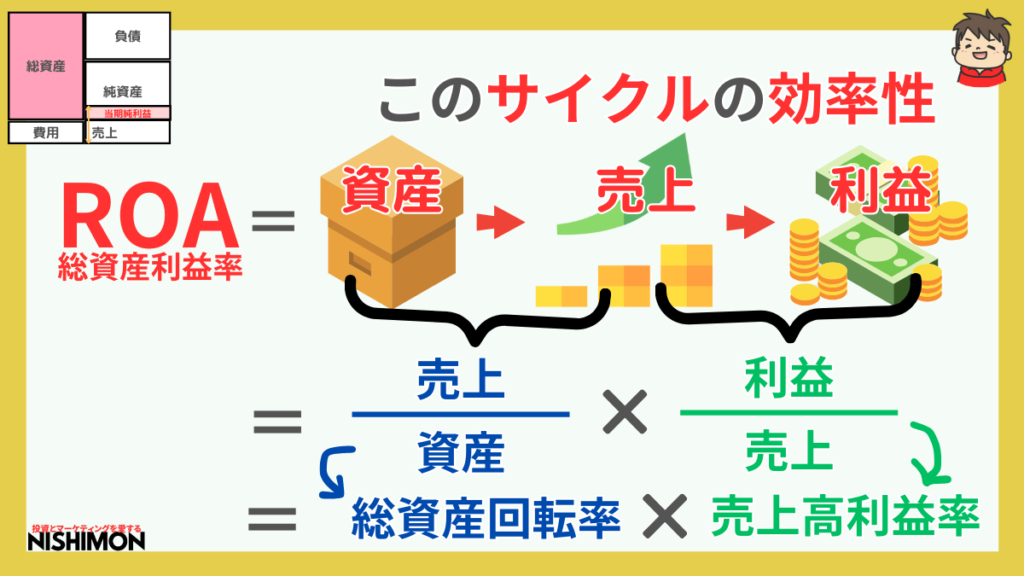

ROAは資産から売上が生まれ、売上から原価や販管費などが引かれ、法人税を支払った後に残る純利益となる、このサイクル全体の効率性をみるものでしたね。

つまり、それを分解すると、

ROA = 総資産回転率 × 売上高利益率

となります。図解すると以下のようになります。

書籍だけで読むと、貸借対照表と損益計算書のどこの部分が該当するのかわかりづらく、理解しにくいですが、BSとPLの図を横に置いて見比べてみると、スッと頭で直感的に理解できますね。

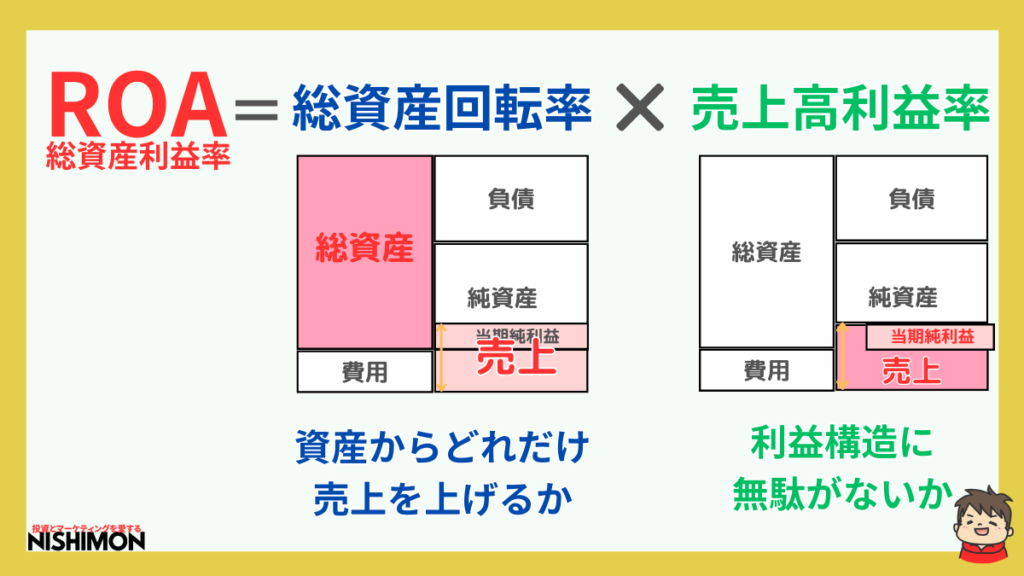

総資産回転率は売上÷総資産です。

これより、総資産の割合に対する売上の大きさを知ることができます。

また、売上高利益率は当期純利益÷売上なので、自分の商売に無駄がないかをチェックすることができます。

ROAを上げるなら総資産回転率を上げるか、売上高利益率を上げるか、その両方

したがって、ROAを上げるためには、適切な資産による大きな売り上げを出していき、無駄なものに経費を使わずしっかりと利益を残していくことが重要になりますね。

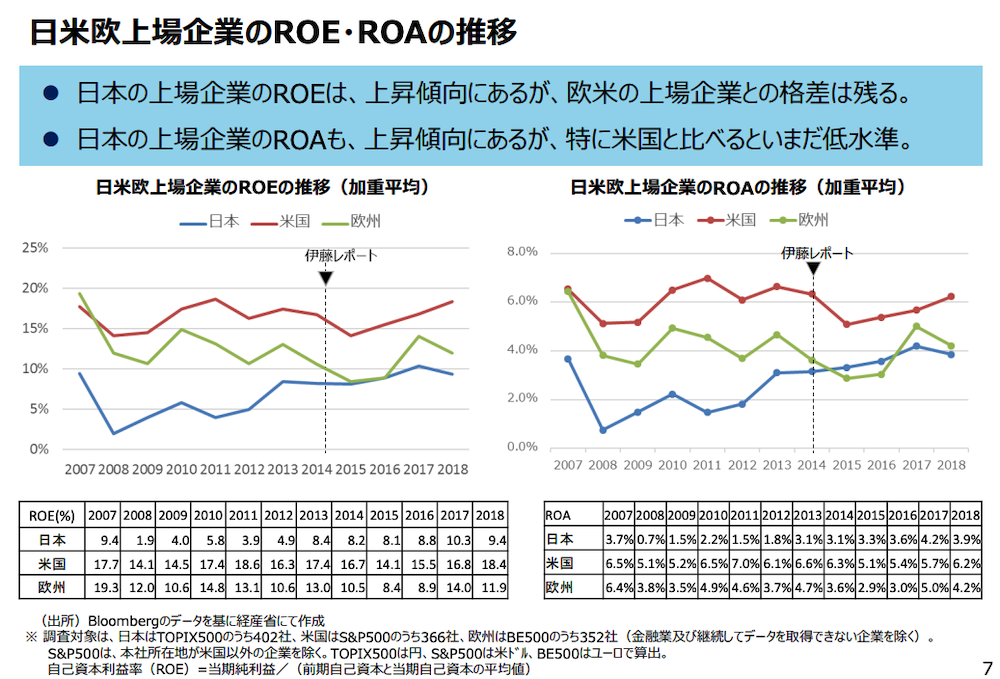

日本の上場企業と欧米の上場企業の平均ROAは4.0〜6.0%

経済産業省のレポートによると、

引用:事務局説明資料_2019年11月経済産業政策局産業資金課

日本の上場企業のROAは大体4%程度だと目安として覚えておくといいでしょう。

もちろん、ビジネスの種類によって大きくROAは変わりますので、あくまでも目安として使ってください。

もし比較したいなら、全上場企業の平均ではなく、業界内のライバル企業と比較してどうかを見るべきでしょう。

ROAの解説まとめ

ROAを見ることで以下のことがわかります。

- 経営活動の効率性や上手さ、筋肉体質な経営か判断できる

- ROAは総資産回転率と売上高利益率の二つに分解できる

- ROAは安全性や成長性を測ることができる

ということになります。今回は以上です。

最後までご覧いただき、ありがとうございました。